然而,这一行为与巴菲特“持有即买入,卖出即看空”的投资信条似乎相悖。对于价值投资者而言,任何卖出决策都暗示着在当前价位下,该资产的未来风险回报比已非最优:

对于一个纯粹的价值投资者来说,每一天持有某支股票,都等同于以当天的市场价格再次做出“买入”的决定。

因为如果你认为这笔钱投在别处能获得更好的回报,你就应该卖掉它,然后投到那个更好的地方去。

因此,从这个最严格的意义上讲,主动卖出一部分持仓,确实意味着在当前的价格上,你认为这支股票的吸引力不如从前,或者说,风险回报比已经不再是最佳选择。

风险管控和投资组合再平衡?

此次伯克希尔对苹果的出售,被普遍认为是投资组合在平衡的动作,因为苹果占持仓比例实在是太大了。

但是请注意,这只是伯克希尔持有的在公开市场随时交易的股票持仓信息。伯克希尔真正的“股票持仓”规模实际上要大得多:

公开市场持仓总量也就只有2500多亿美元,而伯克希尔除上市股票外,还拥有庞大的非上市全资子公司和控股公司资产,包括保险(GEICO、伯克希尔再保险)、铁路(BNSF)、公用事业(BHE)、多元工业与零售、服务公司等等。

这些非上市资产的估值,虽然财报未明细单独估值,但是仅所持有现金、现金等价物和美国国债合计就已经接近3500亿美元。

所以,算上保险业务、铁路、公用事业等板块的估值,目前苹果仓位的占比就非常小了。

公开上市交易的股票和所持私有公司的股权对于价值投资者而言,本质上没有任何区别,从这个角度来看,苹果占伯克希尔的总持仓比例并没有过分到需要减仓降低所谓集中度的程度。

两个“看空”

尽管这次伯克希尔的减持量非常小,小到可以忽略不计,但是这也发出了较为明显的信号:

目前的第二大公开市场持仓中美国运通,巴菲特最早在1964年就开始参与,并从1991年开始大规模买入并长期持有,之后一直择机增持并一直持有至今。从1998年后美国运通成为他前十大持股的一员,并长期保持在前四大重仓之列,从未有过减仓动作。

目前第三大公开持仓的可口可乐也是一样:巴菲特自1988年开始大量买入,并在1994年完成加仓至4亿股。此后,巴菲特不仅没有卖出过一股,还在多封股东信和现场提问中多次强调,这笔投资就是“公司永恒的业务资产”。并且,可口可乐在历史上多次成为伯克希尔第一大重仓股,而且在过去36年间从未减持。

苹果显然还是出现了让伯克希尔不太放心的因素。

首当其冲的是政策不确定性因素:

巴菲特在2024年股东大会上亲口承认:伯克希尔出售股票需要缴纳资本利得税,并判断由于美国政府财政赤字巨大,未来税率“很可能会上升”。

他明确提到美国政府目前资本利得税率为21%,而此前更高(历史上曾到52%),并表示“联邦政府拥有我们业务的一部分收入,可以随时调整税率”,预计未来财政政策可能要求加税来缓解赤字。

“联邦政府拥有我们业务的一部分收入。他们不拥有资产,但拥有收益的一部分,而且可以在任何一年改变这个百分比。…美国税收未来可能会上升,因为立法者们希望缩小美国联邦赤字。”

当然,巴菲特做出上述分析时是2024年5月4日举行的股东大会,当时特朗普还没有正式当选总统。

特朗普上来之后,这个突然对内加税的风险大幅减少(改为对外加税),但是苹果的相关政策风险并没有相应降低:苹果为了换取特朗普对苹果产品进口关税的豁免,承诺了6000亿美元对美国境内的投资,这将严重影响苹果未来用于股东回报的现金流。

这个政策不确定性丝毫不亚于特朗普当选之前的,资本利得税上升的不确定性对伯克希尔苹果持仓的影响。

第二个重要因素是苹果现在的估值。

在零利率时代,优秀成长股的吸引力是无限的。但在当前无风险利率(如美国国债收益率)显著走高的环境下,所有资产的价值都应被重新锚定。

股票的“盈利收益率”(Earnings Yield = 每股盈利 / 股价)相比于无风险利率的优势正在缩小。这降低了持有股票的机会成本,也使得现金的吸引力上升。

伯克希尔在2016-2018年大量建仓苹果时,其市盈率(P/E Ratio)大约在10-15倍之间,对于一家拥有强大品牌、稳定现金流和高回报率的科技巨头来说,这是一个非常便宜、具有极高安全边际的价格。

但是近年来,苹果的市盈率已经上升到35倍。虽然公司依旧优秀,但股票的价格已经不再“便宜”。在更高的估值水平上,未来股价的预期回报率自然会降低,同时对负面消息的敏感度会更高。

如此高的估值需要未来高速的增长作为支撑。2016年巴菲特购入苹果时,苹果在其最大市场美国的智能手机市场的份额约为31.3%,到2025年一季度苹果份额曾达到56-57%的历史高点,但是很快在二季度市场份额大幅滑落至至49%。

苹果在市场份额上对安卓系手机的缓慢蚕食,仿佛也已经来到了极限。

苹果的资本开支一向保守,过去大多数盈利资金用于股票回购回馈股东,所以它的估值里面,所谓的成长性占比较小,而盈利占市值的比例相比无风险收益率已经大幅跑输,再叠加政策不确定性,苹果目前的估值水平,仿佛并没有将现金投入每年收益率超过4%的短期美债有吸引力:

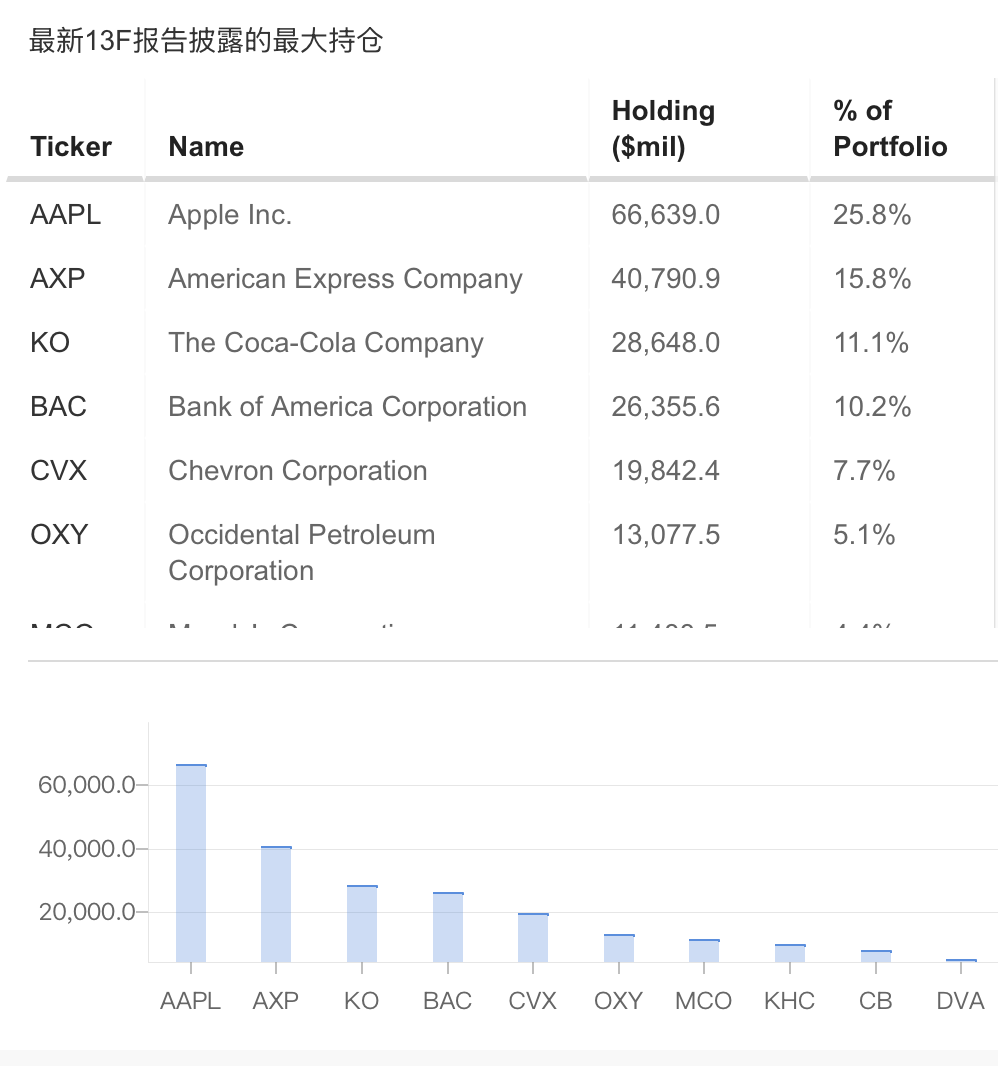

最新公布的伯克希尔持仓报告显示:2025年第二季度净卖出美股约30亿美元,卖出金额69.2亿美元,买入金额39亿美元,连续第11个季度净卖出股票。